Análise Econômica da Semana | Atividade brasileira não mostra direção clara e cenário pré-eleitoral segue em aberto

12 a 16 de janeiro de 2026

Por César Garritano, Economista-chefe da SOMMA Investimentos

Destaques da Semana

- Os mercados domésticos não apresentaram um rumo único, em um período marcado por divulgações dúbias, em especial no que se refere à perspectiva brasileira;

- Por exemplo, ao longo da semana, do lado macroeconômico, enquanto o indicador do setor de serviços surpreendeu negativamente, as vendas no varejo e o IBC-Br surpreenderam positivamente;

- Na arena eleitoral, o destaque ficou por conta da primeira pesquisa Quaest de 2026, a qual pode ser interpretada por diferentes prismas, em meio a uma conjuntura política ainda bastante nebulosa;

- No cenário internacional, temas envolvendo a geopolítica, os riscos institucionais na relação entre o governo norte-americano e o Fed, bem como a divulgação de indicadores econômicos dos EUA, foram os principais destaques da semana;

- No momento de divulgação desse relatório, o Ibovespa apresentava desempenho positivo, com alta acima de 0,5%. Por outro lado, o real se depreciava cerca de 0,5%, ao passo que a curva de juros nominal abria ao longo de seus vértices, em especial nos trechos de maior prazo.

Cenário Internacional

No cenário internacional, o encaminhamento de conflitos geopolíticos e institucionais foi pauta central dos noticiários e elemento determinante da dinâmica dos mercados financeiros. Nesse contexto, a agenda de indicadores ocupou posição mais secundária na atenção dos investidores.

Sob a ótica geopolítica, o início da semana foi caracterizado pela continuidade das pressões norte-americanas sobre o regime iraniano, que entrava na terceira semana de repressão de protestos. Nesse primeiro momento, as ameaças tarifárias e militares feitas pelo presidente Donald Trump levantaram receios de uma inflamação do conflito, motivando altas significativas das commodities energéticas e dos metais preciosos – esse segundo conjunto em virtude de sua crescente importância como instrumento de refúgio para os momentos de incerteza. Contudo, na medida em que o regime iraniano recuou em algumas de suas medidas mais violentas contra os protestantes, a hostilidade entre o país do Oriente Médio e os Estados Unidos foi amenizada, ocasionando na diminuição do tom de cautela sobre os ativos globais.

Outro fator que explicou a volatilidade dos mercados financeiros no período, especialmente no que diz respeito ao comportamento do dólar e das bolsas americanas, foi a retomada do conflito entre Trump e Powell. Dessa vez, por meio de vídeo, o presidente da autoridade monetária dos Estados Unidos relatou ser alvo de investigação do Departamento de Justiça (DOJ) por custos supostamente excessivos na reforma da sede do Fed. Segundo Powell, essa ação seria uma forma de intimidá-lo diante da pressão de Trump por juros mais baixos. O episódio, amplamente interpretado como uma ameaça à autonomia política do FED, resultou em momentos de intensificação do rotation global. Sob o entendimento de que a autoridade monetária teria de se manter mais dura para fazer a manutenção de sua credibilidade, as apostas de um corte de juros ainda em março diminuíram.

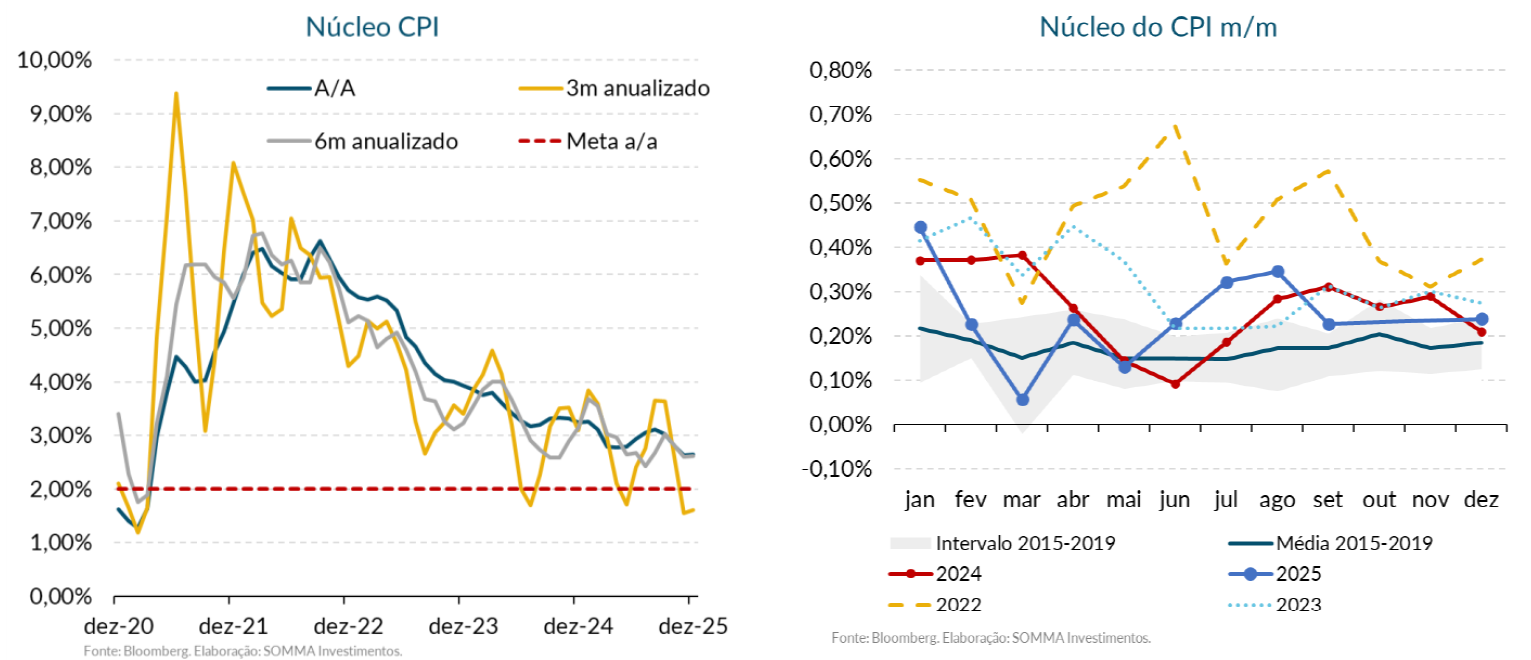

Por fim, a semana também contou com a divulgação do CPI de dezembro dos EUA na terça-feira (13/jan). De acordo com a leitura, a inflação norte-americana teria avançado 0,31% mensalmente na métrica cheia (exp: 0,3%), enquanto o núcleo apresentou crescimento de 0,24% (exp: 0,3%). A despeito do comportamento benigno, o CPI de dezembro pouco movimentou o mercado – seja pelo resultado em linha com o esperado, seja por sua intepretação ainda conter distorções decorrentes da falta de coleta durante o shutdown.

Cenário Doméstico

No cenário brasileiro, os mercados operaram sob a influência combinada de dois principais vetores: (i) a leitura de indicadores de atividade econômica e (ii) o aumento da sensibilidade dos ativos ao noticiário político-eleitoral, em especial após a divulgação das últimas pesquisas de intenção de voto.

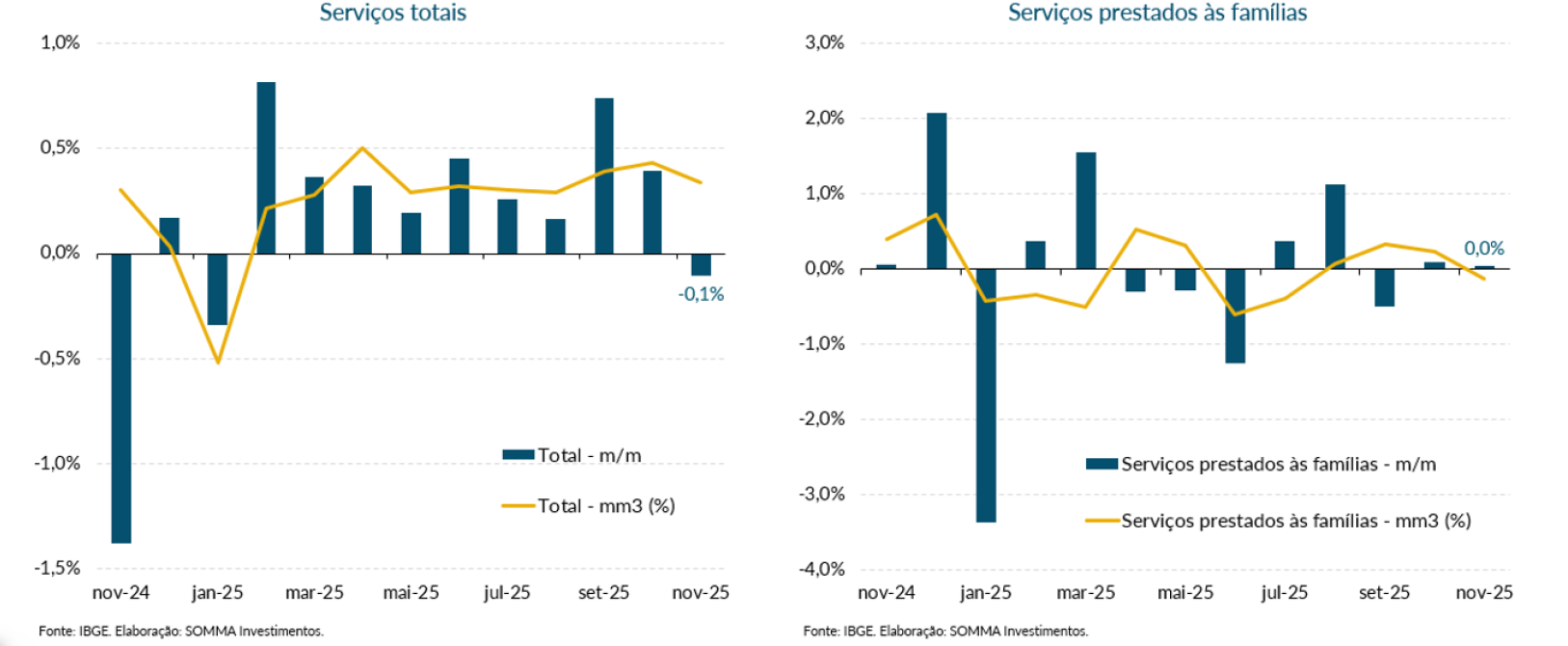

Do ponto de vista macroeconômico, os dados de atividade não mostraram um desempenho claro em novembro. De um lado, a Pesquisa Mensal de Serviços (PMS) indicou que o volume de serviços prestados caiu 0,1% M/M, abaixo das expectativas de alta de 0,1% e interrompendo o longo movimento de nove elevações consecutivas do indicador. Com isso, é possível dizer que a PMS veio em linha com os números recentes da produção industrial, os quais, em conjunto, reforçaram a leitura de que o mês de novembro de 2025 foi marcado pela continuidade da perda de tração econômica.

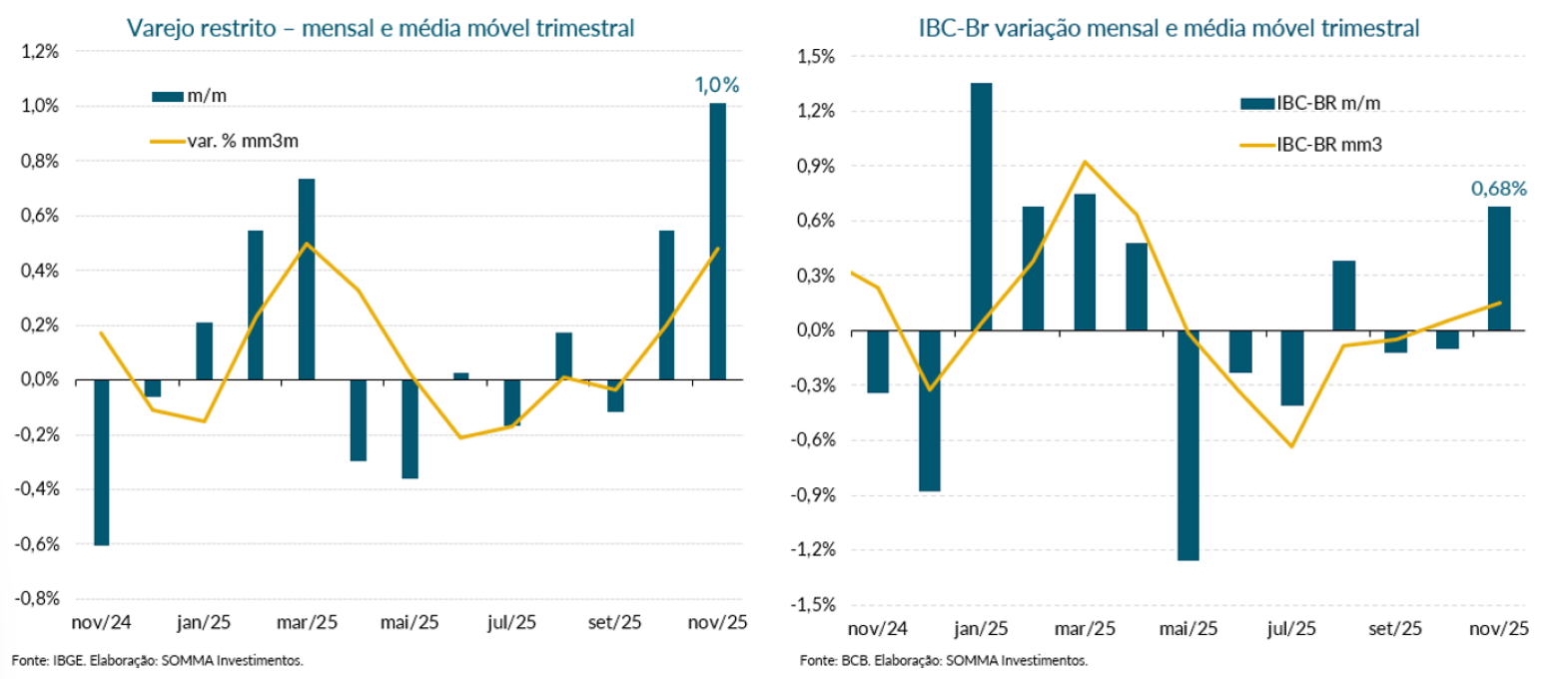

De outro lado, entretanto, tanto as vendas no varejo restrito (+1,0% M/M, expectativas: +0,3%) quanto o IBC-Br (+0,68% M/M, expectativas: +0,40%), também em suas leituras de novembro, mostraram pujança acima do esperado, contemplando, inclusive, melhora de atividades mais cíclicas da economia. De certa forma, esses dois indicadores desafiaram a perspectiva de continuidade da desaceleração da atividade.

No nosso entendimento, enxergamos a continuidade de um processo gradual de perda de dinamismo da atividade ao fim do ano passado. Os números acima das expectativas, mencionados anteriormente, podem ser explicados por efeitos da Black Friday e pela antecipação de compras para o período de festas. Aliás, apoiam essa visão os diversos indicadores antecedentes já divulgados sobre o mês de dezembro, os quais, em sua maioria, trouxeram uma fotografia negativa para a atividade ao encerramento de 2025.

Para 2026, a perspectiva é de crescimento da atividade, porém em um ritmo mais moderado. Enquanto medidas fiscais, parafiscais e creditícias do governo oferecerão algum suporte à economia, em um contexto de mercado de trabalho ainda resiliente, pesam negativamente as incertezas trazidas pelo ano eleitoral, os efeitos defasados e cumulativos da política monetária contracionista e a ausência de um impulso do setor agropecuário semelhante ao observado em 2025.

No campo político, a divulgação das pesquisas eleitorais voltou a ganhar centralidade na formação de preços dos ativos na atual semana — em especial a pesquisa do instituto Quaest, que se consolidou como a mais relevante para os investidores nos meses mais recentes.

Embora o presidente Lula siga liderando com alguma margem nas simulações de primeiro turno, chamou atenção o desempenho resiliente do governador de São Paulo, Tarcísio de Freitas, especialmente quando comparado a outros nomes do campo da direita. Isso ocorreu apesar de ele não ter se colocado como candidato ao Palácio do Planalto e, mais do que isso, considerando-se a permanência de Flávio Bolsonaro como postulante. Tarcísio continua apresentando menor rejeição e desempenho relativamente melhor em cenários de segundo turno, fatores que ajudam a explicar sua leitura qualitativamente mais favorável por parte dos investidores. Ademais, gerou grande repercussão a postagem de Michelle Bolsonaro sinalizando apoio a um eventual cenário de Tarcísio como presidente da República.

Por outro lado, a candidatura de Flávio Bolsonaro segue sendo vista com cautela. Apesar de alguma melhora pontual na Quaest associada ao maior tempo de exposição midiática, o senador ainda enfrenta elevados níveis de rejeição e dificuldades evidentes para ampliar sua base de apoio político.

Em termos de reação dos mercados financeiros, a bolsa brasileira foi beneficiada pelo fluxo global favorável a mercados emergentes. Já o real e os juros locais foram mais penalizados, seja em virtude das dúvidas de muitos players sobre se os dados mais fortes do varejo e do IBC-Br implicarão em novo atraso no movimento de corte da Selic, seja como forma de hedge frente a um contexto eleitoral ainda bastante nebuloso.

Esse comportamento assimétrico reforça a leitura de que, embora o Brasil se beneficie do ambiente externo em determinados momentos e da perspectiva de afrouxamento monetário a partir de algum ponto de 2026, os fatores idiossincráticos — em especial os de natureza política — seguirão desempenhando papel central na precificação dos ativos.

Sobre a SOMMA Multi-Family Office

Com mais de R$ 16 bilhões sob gestão e mais de duas décadas de atuação, a SOMMA Multi-Family Office está entre os maiores Multi-Family Offices da região Sul do país. Foi uma das pioneiras desta solução no Brasil e ganhou autoridade no atendimento de atletas premiados internacionalmente, empresários com expressivo patrimônio acumulado e famílias investidoras em geral. Com uma atuação baseada em uma gestão integrada do patrimônio, uma única estrutura coordena empresas, investimentos, imóveis, liquidez, riscos e sucessão, com foco na preservação e na perpetuidade patrimonial.